Что если инфляция закрепится надолго? Рассказываем, в каких активах искать защиту инвесторам

The Bell

Рынки постепенно осознают, что ФРС придется повышать ставки выше прошлых оптимистичных ожиданий. Еще одна неприятная новость заключается в том, что высокая инфляция может оказаться на годы. Рассказываем, что это будет значить для рынков и как инвестор может снизить собственные риски при таком сценарии.

Что случилось

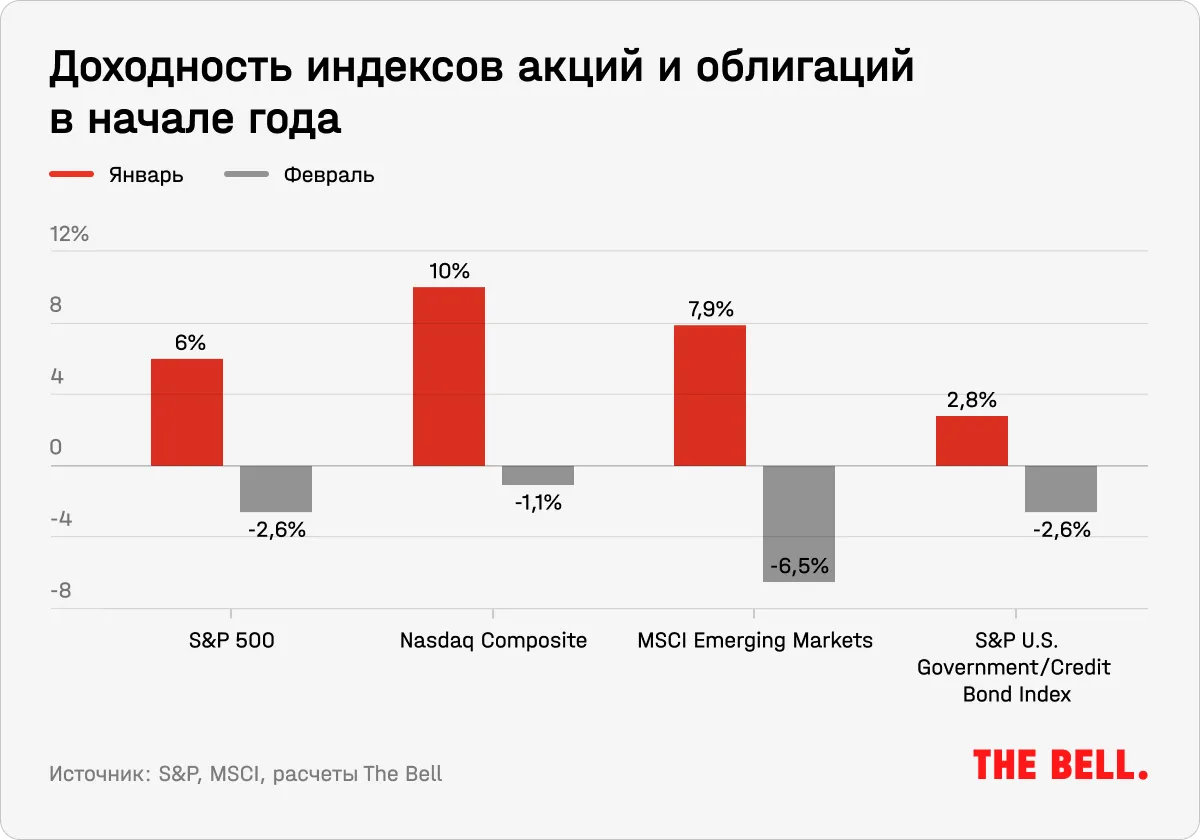

Краткосрочные движения на рынках продолжают определяться ожиданиями по ставкам — то есть макроэкономикой. Январь оказался неожиданно удачным: перед началом года большинство стратегов предсказывали продолжение падения американского рынка в первом полугодии в ожидании рецессии. После выхода нескольких позитивных данных об инфляции в США и в Европе рынки снизили свои ожидания по ставкам. В цене росли почти все активы, в том числе акции убыточных IT-компаний и криптовалюты. Это также способствовало ослаблению доллара, который становится менее привлекательным для операций керри-трейд при снижении ставок, и по традиции поддержало развивающиеся рынки.

Однако февраль снова принес разочарование тем, кто меряет свою доходность на горизонте месяца: в США вышли сильные макроэкономические данные, которые означают, что инфляция может быть более устойчивой, чем ждут рынки:

- число рабочих мест в январе выросло на 517 тысяч, намного опередив ожидания (рост на 188 тысяч). Безработица снизилась до минимальных за 53 года 3,4% с 3,5%, хотя ожидался рост до 3,6%. Чем более «горяч» рынок труда, тем более высокими будут зарплаты;

- расходы потребителей в январе выросли на 3% после двух месяцев снижения, что также поддерживает цены. Данные Университета Мичигана также показали рост уверенности потребителей, что еще больше осложняет работу ФРС.

Представители ФРС несколько раз в течение месяца дали очередные «ястребиные» сигналы, отмечая, что центробанку, возможно, придется повышать ставки сильнее, чем ожидалось. Рынки подстраиваются: если месяц назад они ожидали, что ставки вырастут до 5%, то теперь видят терминальную ставку в районе 5,5%.

Спрятаться от этого инвесторам в феврале было негде: почти все активы показали снижение. Удивительно, насколько за первые три недели февраля поменялся экономический ландшафт, точно заметил по этому поводу один из аналитиков.

Наиболее показательной оказалась реакция рынка облигаций — до него ситуация доходит быстрее, чем до рынка акций, из-за более высокой доли smart money, то есть крупных инвесторов. Доходность двухлетних трежерис, которые чувствительнее к денежно-кредитной политике, чем более долгосрочные бумаги, в феврале выросла на 0,03 процентных пункта, до 4,82%. Это максимум с июля 2007 года. Доходность 10-летних облигаций на этой неделе достигла важной для рынка отметки в 4%.Таким образом, спред между 2-летними и 10-летними трежерис достиг минус 0,86% — это максимум с 1981 года.

Вышедшие на этой неделе данные об инфляции в странах еврозоны, радовавшие инвесторов в январе, в феврале снова разочаровали: в Испании и Франции замедлившийся рост цен снова неожиданно ускорился. Инфляция в Германии, крупнейшей экономике еврозоны, в феврале составила 8,7% год к году, как и в предыдущем месяце, превысив прогнозы. В итоге рынки впервые начали закладывать рост ставок ЕЦБ выше 4%.

Дальше в этом материале:

- Что будет, если инфляцию победить не удастся: уроки 1970-х

- Что затяжная инфляция будет значить для инвесторов

- Где искать от нее спасение