Самый верный сигнал рецессии. Стоит ли инвесторам бояться инверсии кривой доходности

Март оказался лучшим месяцем для американского рынка акций в этом году — несмотря на «военную операцию» России в Украине, начало цикла роста ставок ФРС и опасения по поводу роста цен на сырьевые товары. Индекс S&P 500 вырос за месяц на 5,2%, Nasdaq 100 — на 6%. Но на прошлой неделе инвесторам поступил негативный сигнал — кривая доходности американских казначейских облигаций приобрела инвертированный вид. Обычно это сигнализирует о скором наступлении рецессии и последующем падении рынка.

Что случилось

В прошлый вторник, впервые с августа 2019 года, доходности двухлетних американских казначейских облигаций (трежерис) превысили доходности десятилетних. Это знаковое событие: инверсия кривой доходности, то есть превышение краткосрочных ставок над долгосрочными, именно по этим бумагам считается самым надежным опережающим индикатором возможного наступления рецессии в американской экономике, отмечает редактор Bloomberg Джон Отерс.

В обычной ситуации чем длиннее бумага, тем выше ставки: инвесторы требуют большей риск-премии за вложения на долгий срок из-за более высоких рисков. Например, рост экономики может привести к росту инфляции в будущем, и центробанку придется реагировать на это ростом ставок, особенно по долгосрочным бумагам. Когда риски спада в экономике в ближайшем будущем растут, кривая доходности становится более плоской: ставки по краткосрочным облигациям становятся выше, чем по долгосрочным.

Начиная с 1955 года каждой рецессии в США с лагом от 6 до 24 месяцев предшествовала инверсия кривой доходности между долгосрочными (10-летними) и краткосрочными (1-летними) трежерис, говорится в исследовании Федерального резервного банка (ФРБ) Сан-Франциско. Единственный «ложный сигнал» был в 1998 году.

На самом деле «ложных сигналов» могло быть больше, отмечает колумнист The Wall Street Journal Джеймс Макинтош. Рецессию 1973–1974 годов вызвало нефтяное эмбарго на поставки нефти из арабских стран, введенное в октябре 1973 года, при этом доходности однолетних трежерис (данных о ставках по двухлетним начинаются позже) превысили 10-летние еще в марте того года. Рецессию 2020 года вызвал коронавирус, начавший активно распространяться в начале года. В обоих случаях трейдеры не могли предсказать наступление этих «черных лебедей», а ответа на вопрос, наступила бы рецессия без них, нет. Но, к примеру, в августе 2019 года только 35% экономистов, опрошенных Bloomberg, ожидали падения экономики. С учетом того, что профессиональные экономисты плохи в предсказании рецессии, это не так мало — и, к примеру, больше, чем сейчас (20%).

Иными словами, сама по себе инверсия кривой доходности не является обязательным сигналом к рецессии — важно разобраться, что именно стоит за изменением ставок на разных концах кривой сейчас.

Почему сейчас кривая инвертировалась

Ставки по двухлетним трежерис выросли с 0,2% в сентябре 2021 года до нынешних 2,3%. Причина очевидна — рынки теперь ожидают гораздо более быстрого роста ставок ФРC, что негативно сказывается на стоимости прежде всего коротких бумаг. Если 30 сентября медианный прогноз по ставке на февраль 2023 года составлял 0,37%, то теперь — 2,62%.

Приведет ли такой быстрый подъем к рецессии — вопрос открытый, но многие участники рынка склоняются к утвердительному ответу, пишет Роберт Борджес, редактор Bloomberg. Хотя это далеко не консенсус: медианный прогноз экономистов, опрошенных агентством, по росту ВВП США в этом году составляет 3,5%, а в 2023-м — 2,3%, что примерно соответствует допандемийным темпам.

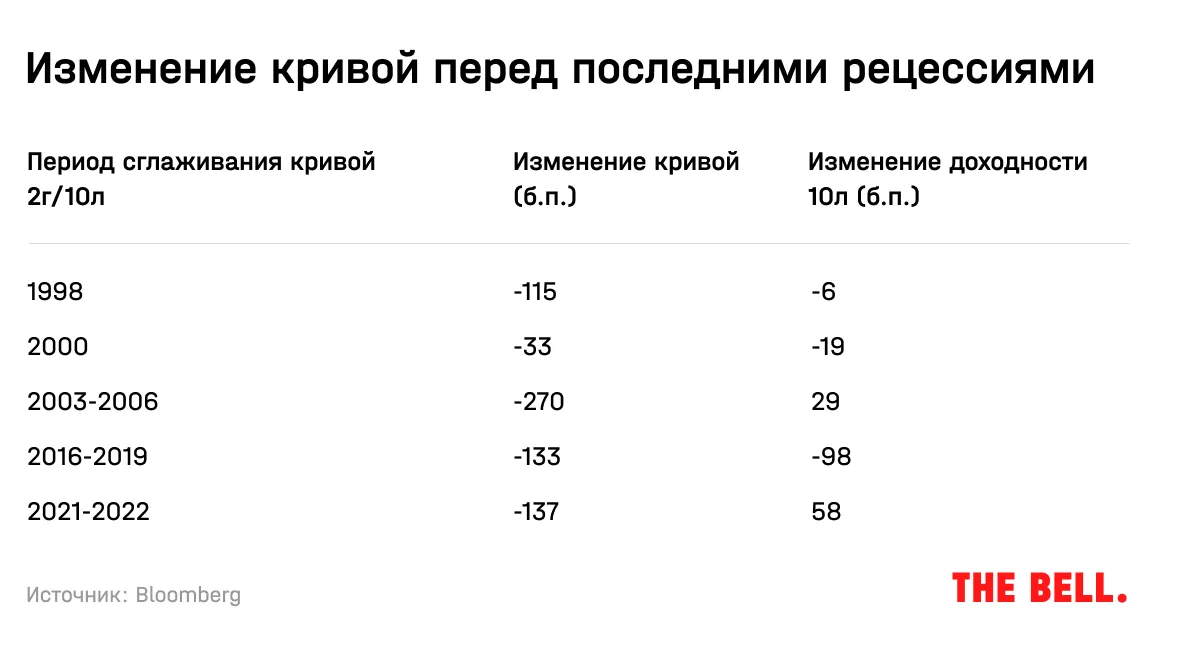

Ставки же на длинном конце кривой должны зависеть прежде всего от ожиданий по поводу экономического роста, цитирует Bloomberg Майкла Контопулоса из Richard Bernstein Advisors. Более высокие ставки означают более быстрый рост, так как инвесторы будут ждать, что регулятору придется поднимать ставки для охлаждения экономики. Ни перед одной из четырех последних рецессий ставки по 10-летним трежерис не росли так сильно, как сейчас, — по всей видимости, это означает, что инвесторы настроены позитивно по поводу долгосрочных перспектив экономики.

Однако здесь, возможно, исторические аналогии перестают работать, так как после мирового финансового кризиса ФРС запустила беспрецедентные программы так называемого количественного смягчения, призванные уменьшить ставки прежде всего на длинном конце кривой. В итоге это привело к тому, что долгосрочные ставки оторвались от состояния экономики, отмечают в вышедшем на прошлой неделе отчете экономисты Wells Fargo. Начиная с 2009 года спред между 2- и 10-летними облигациями слабо коррелировал с экономическим ростом. К примеру, в 2013–2019 годах кривая постепенно становилась более плоской, а рост ВВП при этом был стабильным, отмечают в банке.

По расчетам Контопулоса, если бы не эти программы, спред между 2- и 10-летними трежерис сейчас был бы на 150–200 базисных пунктов больше, а ставки по долгосрочным бумагам составляли 3,7% вместо текущих 2,4%. Ставки по краткосрочным трежерис были бы ниже, так как ФРС не пришлось бы так сильно повышать ставку в условиях более низкой инфляции.

Наступит ли рецессия

Это ключевой вопрос, который сейчас волнует инвесторов. Аналитики Goldman Sachs в середине марта снизили прогноз по росту ВВП США в этом году и на основе кривой доходности оценили вероятность рецессии в США в следующем году в 20–35%. Среди причин — рост цен на коммодитиз вследствие «военной операции» России в Украине.

Однако есть и более оптимистичные прогнозы, сделанные на основе долгового рынка: модель ФРБ Нью-Йорка, основанная на разнице ставок между десятилетними и трехмесячными трежерис, прогнозирует вероятность рецессии в США всего лишь в 6% до января 2023-го. Профессор Кэмпбелл Харви из Школы бизнеса Фукуа при Университете Дьюка, который еще в 1986 году первым опубликовал работу о связи кривой доходности и экономического роста, также предпочитает смотреть на спред между этими ставками. И, что интересно, сейчас он больше, чем перед началом «военной операции», потому что ставки по десятилетним трежерис выросли сильнее.

До декабря 2021-го оба спреда следовали в одном направлении, пишет Marketwatch со ссылкой на отчет известного финансового историка Джима Рида, работающего на Deutsche Bank. Однако затем спред между 2- и 10-летними трежерис стал уменьшаться, а между 3-месячными и 10-летними — расти. Это может означать, что никогда раньше ФРС так не опаздывала с подъемом ставок, и если рынки все правильно оценивают, то на горизонте года вторая кривая также станет более плоской, отмечает Рид.

Что делать инвесторам

Несмотря на все допущения, можно сказать, что рынок облигаций посылает сигнал о том, что ФРС, по мнению инвесторов, не удастся «мягко приземлить» инфляцию и на горизонте нескольких лет рост может сильно замедлиться, приводит Bloomberg слова Субадры Раджаппы, главного аналитика по американским ставкам.

Пока что беспокоиться по поводу рецессии не стоит, считают аналитики западных инвестбанков. Лаг между моментом инверсии и началом рецессии может достигать двух лет (а в среднем составляет 16 месяцев), и в эти два года акции, как правило, показывали гораздо лучшую доходность по сравнению с облигациями, пишет Bloomberg со ссылкой на отчет JPMorgan. При этом пик на рынках акций исторически достигался через год после инверсии. Аналогичного мнения придерживается и главный глобальный стратег по акциям Goldman Sachs Питер Оппенгеймер.

Хорошая новость заключается в том, что сама по себе инверсия кривой доходности, вероятно, действительно потеряла значительную часть своей предсказательной силы, пишет Отерс из Bloomberg. Она действительно может быть признаком рецессии, но также может иметь эффект «самосбывающегося пророчества». Инверсия кривой доходности значительно усложняет жизнь для банков, которые зарабатывают на разнице между краткосрочными ставками, по которым они привлекают фондирование (в основном через депозиты), и долгосрочными, по которым выдают кредиты. Активность банковского сектора влияет и на экономику в целом.

С одной стороны, инверсия означает, что инвесторы ожидают роста ставок в ближайшее время, а это может привести к рецессии. С другой — когда кривая доходности становится более плоской, инвесторы в поисках тихой гавани могут начать покупать долгосрочные трежерис. Это приводит к росту их цен и падению ставок и делает кривую еще более плоской, что ослабляет причинно-следственную связь между инверсией и рецессией, отмечали в ФРБ Сан-Франциско.

Плохая новость — инверсия кривой, вероятно, во многом является следствием искажений, к которым привела программа количественного смягчения ФРС, пишет Отерс. И начало количественного ужесточения, запланированное на май, может ударить по рынкам сильнее, чем того ожидают инвесторы.