Цикл роста ставок ФРС, а также новые данные об инфляции заставляют инвесторов постоянно переоценивать справедливую стоимость акций. Михаил Карт, партнер инвестиционной компании VLG Capital, наглядно показывает, почему акции роста более чувствительны к изменению ставок и как меняется оценка справедливой стоимости акций по модели дисконтированных денежных потоков. Инвесторы могут использовать этот подход и для оценки российских компаний, как только перспективны их бизнеса станут более ясны.

Несмотря на то, что инвесторы в американские акции на СПБ бирже сейчас сталкиваются с угрозами блокировок их вложений, а торговля через иностранных брокеров сопряжена с рисками, инвесторы все же продолжают вкладываться в зарубежные бумаги. О чем стоить помнить, выбирая объект для инвестиций?

В США акции принято делить на акции стоимости и акции роста

Акции стоимости отличаются стабильным свободным денежным потоком, который легко прогнозировать. Но при этом темпы его роста относительно низкие. Как правило, из-за этого акции стоимости имеют невысокую оценку по основным мультипликаторам, таким как P/E или P/FCF. Акции стоимости обычно представляют такие сектора, как электроэнергетика, производство потребительских товаров и т.д.

Акции роста, как правило, либо не имеют положительного свободного денежного потока, либо он относительно мал, но при этом рынок ожидает, что в будущем он значительной вырастет. Мультипликаторы акций роста значительно превышают мультипликаторы акций стоимости ввиду более низких текущих прибылей/денежных потоков и более высоких ожиданий по поводу темпов роста в будущем. Технологичные компании, а также компании биотеха — это классические примеры акций роста.

Среди российских компаний большинство — акции стоимости. Однако последние годы на биржу также часто выходили быстрорастущие компании (Ozon, Циан, Fix Price и др.), некоторые из которых не являлись прибыльными, что затрудняют их оценку по ряду мультипликаторов.

Экономические и инфляционные циклы определяют привлекательность двух типов акций относительно друг друга. В ситуации экономического роста и мягкой монетарной политики акции роста выглядят значительно предпочтительнее акций стоимости. Как правило, для этого периода характерно снижение доходностей на рынке облигаций.

В то же время при росте инфляционного давления и замедления экономики ввиду усиления монетарных стимулов акции стоимости показывают доходность лучше, чем акции роста. Этот период времени характеризуется ростом ставок вследствие ужесточения денежно-кредитной политики.

Как видно на графике выше, в период 2009–2021 акции роста показывали доходность значительно лучше, чем акции стоимости ввиду низких значений инфляции. Начиная со второй половины 2021 года тренд поменялся: акции стоимости стали выглядеть более привлекательными в сравнении с акциями роста.

Мы хотели бы на простых примерах показать, как меняется стоимость и привлекательность разных типов акций в зависимости от изменений монетарных условий и, соответственно, ставок на рынке облигаций.

Как изменение ставки влияет на компанию «стоимости»

Акции во многих случаях оцениваются в сравнении с облигациями. Рассмотрим два варианта инвестиций в акции при высокой и низкой номинальной безрисковой ставке. Если номинальная безрисковая ставка доходности (казначейских облигаций США) высока и равна, например 8%, ваши ожидания от инвестиций в акции будут высокими, а стоимость акций относительно низкая. С другой стороны, при низкой номинальной безрисковой ставке, допустим в 1%, вы будете готовы платить более высокую цену за акции. Даже если вы ожидаете получить доходность от инвестиций в акции в размере 3–5% в год, это будет выгоднее чем покупка гособлигаций США.

При росте инфляции и соответственно росте доходности облигаций больше всего страдают дорогие компании «роста».

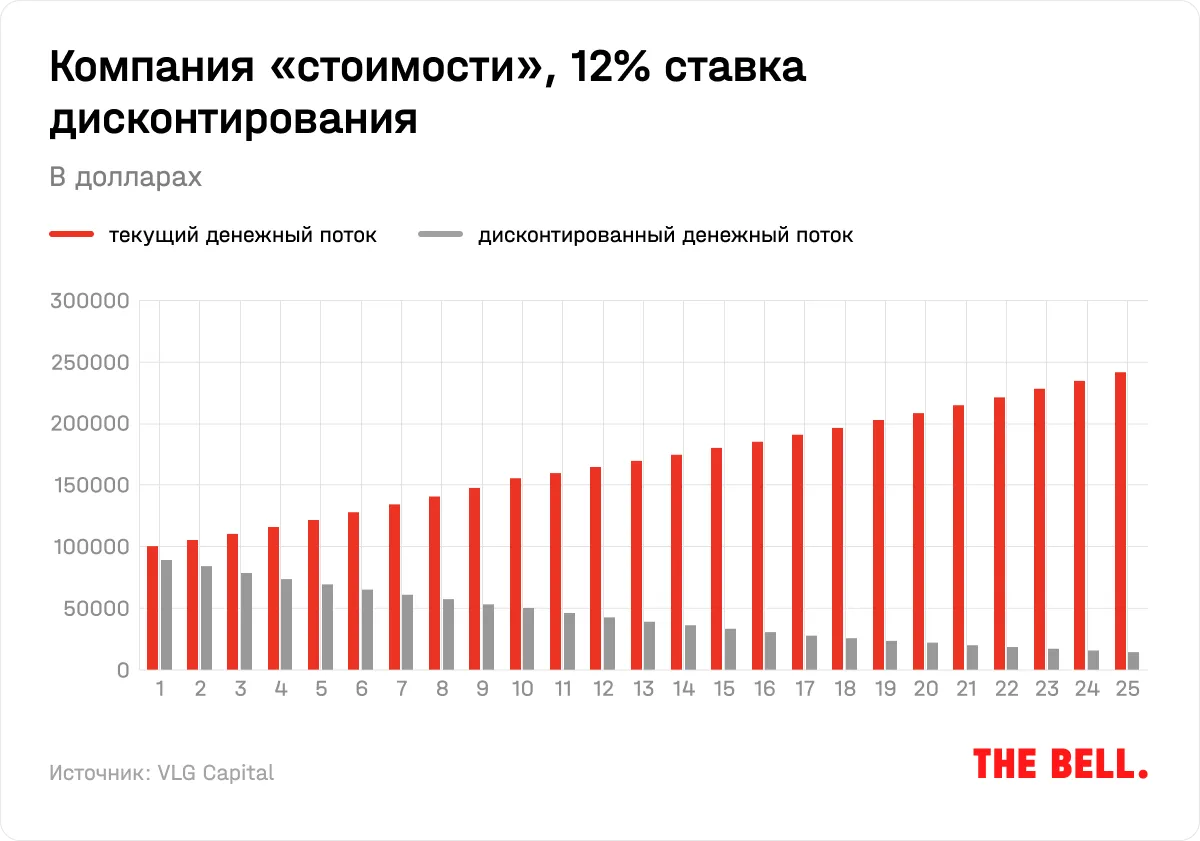

Влияние изменения ставки на компанию «стоимости» по модели дисконтирования денежного потока (DCF)

Предположим, компания А имеет $100 000 в год свободного денежного потока. Это стабильный бизнес, FCF которого будет расти на 5% в год в ближайшие 10 лет, и остаточной ставкой роста (за пределами периода оценивания) в размере 3% годовых. Такая остаточная ставка отражает долгосрочное ожидание по изменению доступного компании рынка и инфляции, подразумевая, что такой бизнес будет сохранять свою долю рынка на длинном горизонте. Если мы дисконтируем ожидаемые денежные потоки следующих 25 лет со ставкой 12% годовых, то стоимость всего бизнеса составит $1,088 млн:

Другими словами, мы готовы заплатить за этот бизнес цену в размере 11х на текущий свободный денежный поток (коэффициент P/FCF), если ожидаем получить 12%-ную доходность в год на нашу инвестицию по сравнению с безрисковой ставкой (здесь и далее мы не учитываем риск-премию за вложения в конкретные бумаги).

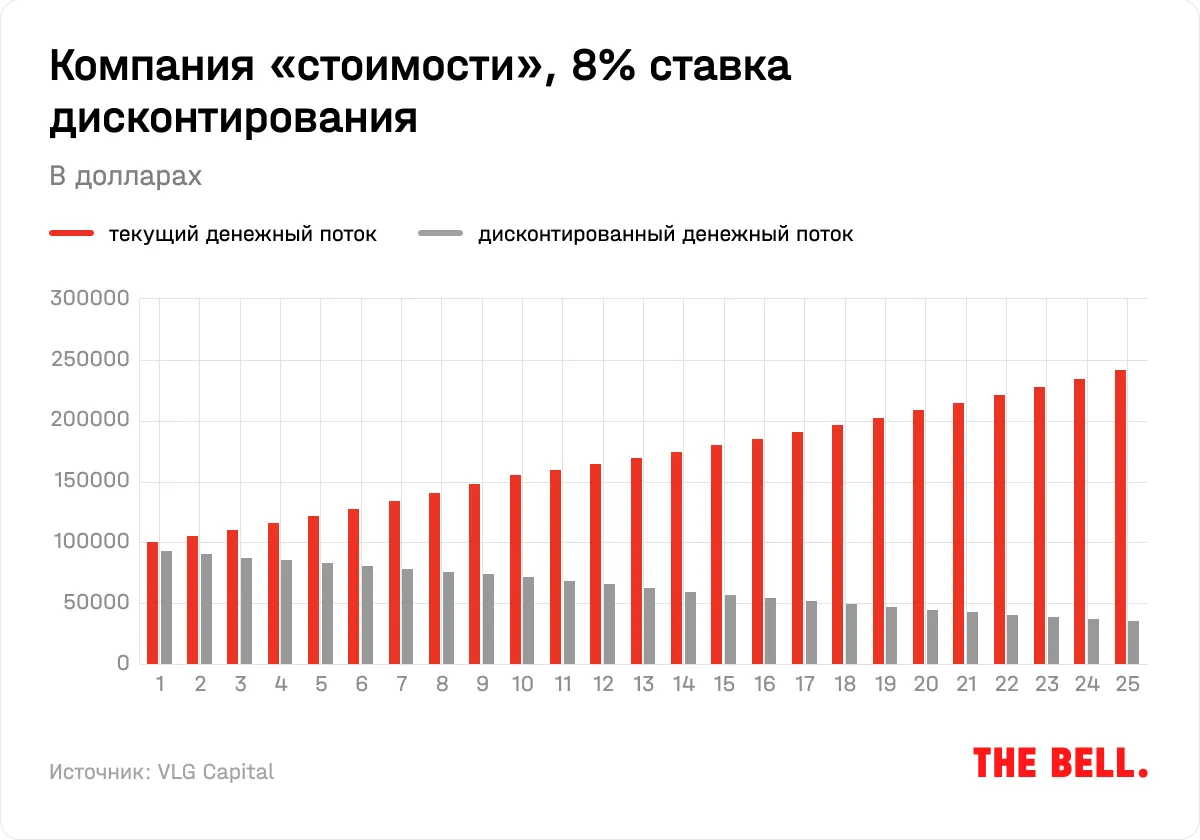

А теперь предположим, что мы анализируем идентичную (то есть с одинаковой риск-премией) компанию, но ставки на рынке облигаций на 4 процентных пункта ниже. Соответственно, для оценки бизнеса мы будем использовать ставку дисконтирования в размере 8% вместо 12% в первом случае:

При более низкой ставке сумма дисконтированного денежного потока за 25 лет будет равна $1,572 млн, таким образом, мы будем готовы заплатить за компанию по более высокому мультипликатору P/FCF в размере 16х. То есть, при прочих равных более низкая ставка дисконтирования ведет к увеличению стоимости компании на 44,4%.

Как изменение ставки влияет на компанию «роста»

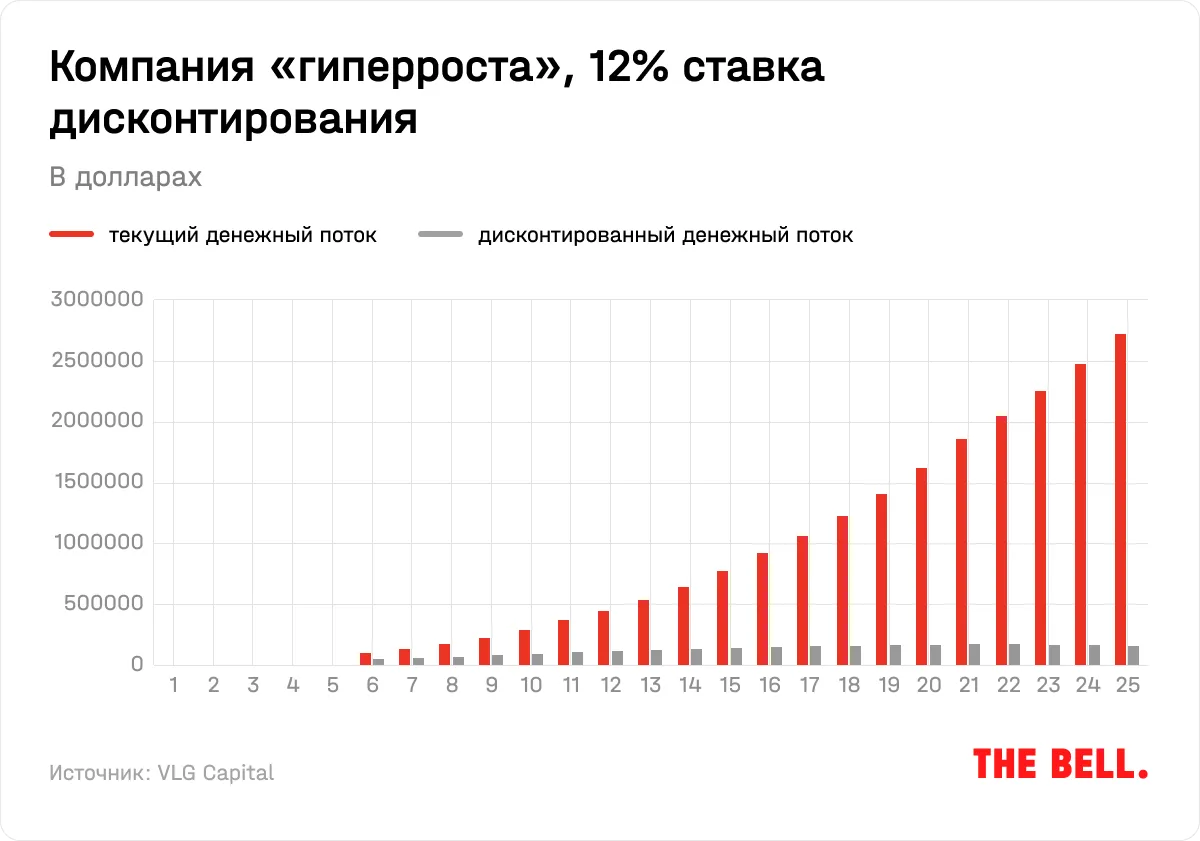

Теперь посмотрим на компанию B, которая растет более высокими темпами. Она также начинает с годового свободного денежного потока в размере $100,000, но растет на 20% в год в первые 5 лет, на 15% следующие 5 лет, 10% в следующие 5 лет и 5% в четвертую пятилетку. Со зрелостью бизнеса рост сокращается до 3% до конца рассматриваемого периода.

Если мы применяем ставку дисконтирования в 12%, то стоимость денежного потока в течение 25 лет будет равна $2,644 миллионам. Другими словами, мы готовы заплатить за акцию по мультипликатору P/FCF 26x, если предполагаемая доходность составляет 12% на денежный поток компании.

При ставке равной 8%, сумма дисконтированного денежного потока за 25 лет будет равна $4,227 млн, таким образом, мы будем готовы заплатить за компанию 42х коэффициент P/FCF. То есть, при прочих равных более низкая ставка дисконтирования ведет к увеличению стоимости компании на 59,9%.

Важно отметить, что при снижении ставки дисконтирования с 12% до 8% справедливая стоимость акций роста увеличивается сильнее чем у акций стоимости (59,9% против 44,4%). Это связано с тем, что ожидаемый прирост денежного потока у компании роста происходит в более отдаленном будущем в отличии от компании стоимости.

Акции «роста» являются более чувствительными к изменению ставки. Когда начинается период снижения ставок, рынок как правило ожидает, что режим относительно низких ставок продлится продолжительное время и это отражается в переоценке акций «роста».

Как изменение ставки влияет на компанию «гипер-роста»

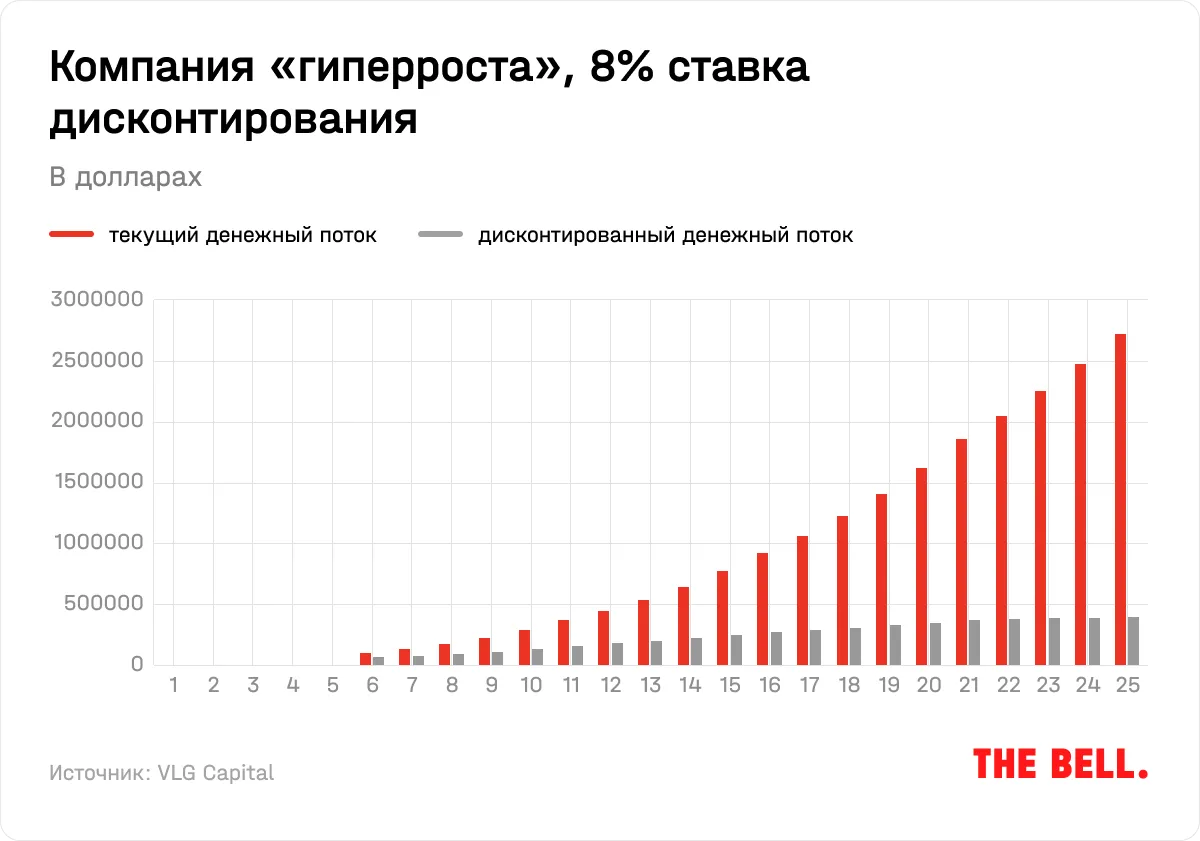

И, наконец, посмотрим на компанию С, которая растет еще более высокими темпами. Первые пять лет компания не приносит прибыль. Начиная с 6-го года она начинает генерировать свободный денежный поток, которые в растет на 30% в год следующие пять лет, затем рост следующих 5 лет снижается до 20%, в последующие пять лет он составит 15%, затем 10% следующие пять лет и так далее. Дисконтирование 25-летнего денежного потока со ставкой 12% даст оценку компании в размере $2,589 млн.

Сумма дисконтированных денежных потоков за 25 лет той же компании при ставке дисконтирования в размере 8% будет равна $4,917 млн. Таким образом, оценка компании С при 8% ставке будет на 89,9% выше оценки с 12% ставкой дисконтирования.

Вывод

Акции гипер-роста являются более чувствительными к изменению ставок, чем акции роста (59,9%) и акции стоимости (44,4%).

Как мы показали, монетарная политика и изменение ставок дисконтирования является важным фактором для определения справедливой стоимости акций. Начавшийся цикл роста ставок уже отразился на стоимости акций роста, которые с середины 2021 года, когда инфляционные ожидания в мире начали увеличиваться, значительно проигрывают в доходности акциям стоимости.